【アタリヤン Season2】ざっくり解説 電帳法&インボイス by せーでんき

☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆

会計士×診断士『せーでんき』です。

日本の電源周波数は、東日本が50ヘルツ、西日本が60ヘルツですが、その境目はどこかご存じでしょうか。

正解は、静岡県の富士川と新潟の糸魚川です。富士川は河口幅が1,950mと日本最大の河口を持ち・・・・

そんなのみんな知ってるに決まってる!

今回は静岡の民から怒られてしまいましたが、気を取り直していきたいと思います。

今回もよろしくお願いします!

本試験まで・・・

この数字にピンときた方、気付けばもう一次試験はすぐそこですね!

ここまできたら「人事を尽くして天命を待つ」という領域に達している方もいらっしゃるかもしれません。

残り1週間を切っていますが、まだまだこの期間の過ごし方で結果は変わってきます。

悔いのないようにしっかり走り切りましょう!

残り期間の伸びは以下のごり![]() の記事で!

の記事で!

このブログで伝えたいこと

1次試験前のちょっとした息抜きに出るかもしれないネタをご提供します!

今年から電帳法とインボイスが適用法令として試験範囲に入ってきました。出題されても文句は言えません!

一発合格道場15代目 せーでんき

記載したとおりですが、電帳法とインボイスが法改正の影響で試験範囲に含まれてしまいました

(厳密には電帳法は2022年施行のため、以前から試験範囲に入っていました。)。

一方で直前期ですので、あくまで簡単な読み物程度に留めるようにしたいと思います。

今回も短めでいきます!(自戒&自虐)

はじめに

みなさま、税制にはお詳しいでしょうか?

全然知らない!

西人之を称して血税という。その生血を以て国に報ずるの謂なり。

2023年10月、2024年1月、2大ビッグニュースがありました。

そうです。

ですね。

こんなことは診断士受験生からしたら余裕で知っている内容かと思います。

(もちろん私は今回の記事のために必死になって調べました。)

実は上に書いたものの影で、2つの制度が本格的にスタートしました。

これらについて、これまで診断士試験で問われたことはないのですが、今後、診断士になってから社長とお話しする上では知っておくべき内容です。

ということで、一次試験に出る可能性も捨てきれない改正電帳法とインボイス制度について、超ざっくり説明します。

出るとしたら、財務・会計、経営法務、中小企業経営・政策あたりでしょうか。

なお、直前期ということもあり、この記事はあくまで息抜きにふーんと思って読む程度にしていただき、これまでに学んだ範囲をきっちり押さえる方を優先してください!

一点注意事項ですが、具体の税務に関する相談は有償・無償を問わず税理士法違反になりますのでご注意ください。今後診断先企業とお話しされる場合も、あくまで一般的な内容に基づく説明にとどめてください。

記事のタイトルについて

本記事は、かの有名な純情な感情の方のシリーズタイトルから引用させていただきました。

そうです。

一蔵先生のアタリヤンです!

どうも、3分の1蔵です。

ということで畏れ多いですが、一蔵先生に今回の記事の趣旨を説明してもらいます!

おやっとさぁ

「ノンコア」領域に焦点を当てた記事で「アタリがつく」程度の知識を残してもらうことを目的とした記事を書きたいと思います。

題して「アタリヤン」!!!

新潟のご当地B級グルメ「イタリアン」ではありませんよ。

(ぼくの奥さんは長岡出身なので、帰省するたびに食べてますw おいしいですよね♪)

焼きそばにミートソースかかってる♪

なんとなく記憶に定着しやすいようなイメージを意識してネーミングしました。

センスがないのはご愛敬(‘ω’)

以上、一蔵&ジジ&テトでした!

Season1のリンクを貼っていますので、もう一度確認しておきたい方はアタリヤンしておいてください!

改正電子帳簿保存法(法人税、所得税、その他国税)

電子帳簿保存法についてどの程度ご存知でしょうか?

おそらくCMも結構やっていたので、名前くらいは聞いたことがあるのではないかと思います。

では何が変わったのでしょうか。

平たく言えば以下の点です。

- 紙で保存する対象がすべての国税関係書類ではなくなった(①②)

→任意でデータ保存も認められるようになりました - データで受け取ったものはデータ保存が義務付けられた(③)

→印刷して保存は要件を充たさなくなりました

そして、改正電帳法におけるポイントは以下の3つの保存方法の区別をすることです。

- 電子帳簿等保存

- スキャナ保存

- 電子取引データ保存

これらについて順番に見ていきましょう。

3つの保存方法

改めて3つの保存方法を挙げてみました。

- 電子帳簿等保存

- スキャナ保存

- 電子取引データ保存

ただ、これだけでは意味が分からないと思いますので、以下で順にご説明します。

①電子帳簿等保存(任意)

電子帳簿等保存は、「電子的に作成した帳簿・書類をデータのまま保存」することです。

具体には、例えば、自社の会計帳簿や決算関係書類(B/S・P/Lなど)等を電子データのまま保存することなどが該当します。

電帳法は、もともと電子データで作成した会計帳簿や決算関係書類を毎回紙に打ち出して保存するのが手間である等からできた法律ですので、本来の法律の趣旨からいうと一番古株です。

また、見出しに記載している通り、この措置を使うかどうかは任意になりますので、特段の対応は不要な会社が多かったと思われます。

そのほか、少しだけ踏み込んだ内容としてポイントは以下です。

- 以下3点が最低限必要です。

①いつでもPCで検索できる状態にする → そりゃそうですよね

②ソフトのマニュアルの備え付け → これも大したことありません

③データのダウンロードが可能である → 国税の調査官に求められた際に出す感じです。 - +αの要件を充たすと「過少申告加算税」の軽減措置の対象になります(要届出)。

②スキャナ保存(任意)

スキャナ保存は、「紙で受領・作成した書類を画像データで保存」することです。

具体的には、例えば、相手から受け取った請求書や領収書などをスキャンして保存することなどが該当します。

こちらも任意ですが、①電子帳簿等保存よりも要件は厳しくなります(原本を破棄して改ざんもできる可能性があるためですね。)。

- ファイル要件やタイムスタンプ等の対象は主に重要書類(契約書・領収書etc)に限定されています(一般書類(見積書等)は軽減措置あり)。

- 以下のような要件を充たす必要があります。

①ファイル要件(解像度やカラーなど)

②タイムスタンプやバージョン管理、帳簿との関連、検索できる

③社内規定(入力期間の定めなど) - スキャナ保存は仮装隠蔽の場合重加算税10%が上乗せされる

③電子取引データ保存(義務化)

電子取引データ保存は、「電子的に授受した取引情報をデータで保存」することです。

具体的には、例えば、領収書や請求書のような紙を保存しなければならない内容をデータでやりとりした場合は「電子取引」に該当し、そのデータを保存しなければならないというものです。

こちらが義務化され、特に話題に上がることが多かったものです。

義務化されたということは、例えば、電子データで受け取った請求書を打ち出して保存することは認められなくなりました。

代わりにこちらはスキャナ保存と比べると要件が緩和される形となっています。

- 充たすべき要件は以下です

①データが改ざんされていないことを担保できること(例えば、訂正・削除の事務処理規定を設ける等です)

②検索できること - ②の要件は、小規模な事業者は免除されます

→2年前の売上が5,000万円以下の事業者が該当します。代替措置として、プリントアウトしたものをすぐに提示できるようにしておく必要があります。

(受け取ったデータは適当にフォルダに保存しておき、以前と同様に紙で保管する等です)

サラッといきましたが、少しはイメージいただけたでしょうか?

次はインボイス制度にいってみましょー!

インボイス制度(消費税)

ここまで見てきた電帳法は主に法人税や所得税にかかるものでしたが、インボイス制度は消費税に関する制度です。

①消費税とは

インボイス制度は消費税に関する制度ですので、まずは消費税について簡単におさらいしておきます。

消費税について知っておいていただきたいのは以下の点です。

- 消費税は付加価値に対して課税される

→平たく言えば売った時の粗利益(売上げー仕入れ)です。 - 国や地方への納付は売上げた会社が行う

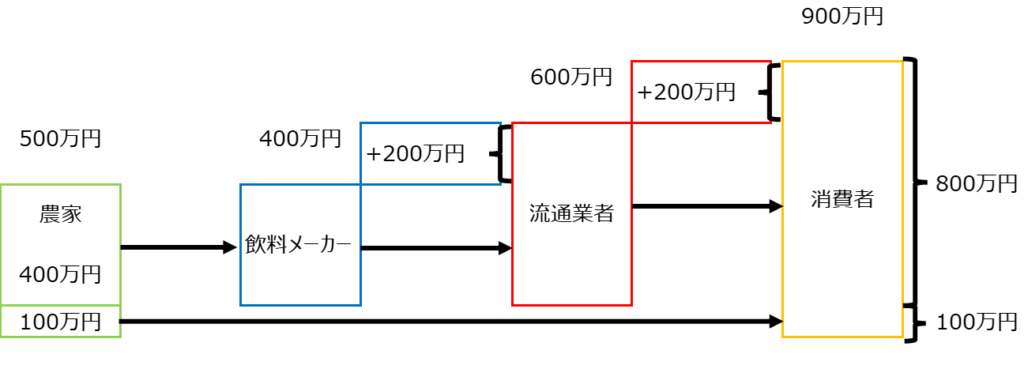

例えば、図にすると以下のとおりです。

図より付加価値の合計は900万円(消費税90万円)であり、事業者ごとの内訳は以下のとおりです(消費税は10%と仮定)。

| 付加価値額 | 消費税(国への納付額) | |

|---|---|---|

| 農家 | 500万円 | 50万円 |

| 飲料メーカー | 200万円 | 20万円 |

| 流通業者 | 200万円 | 20万円 |

事業者ごとの内訳の合計が付加価値総額となることがわかりますね。

これらの金額に応じた消費税を各事業者が納付することになります。

このほか、ちょっとした単語の意味ですが、消費税の納付額の計算の際に「売上げ時に受け取った消費税」から「仕入れ時に払った消費税」を引くことを「仕入税額控除」といいますので覚えておいてください。

②インボイス制度で変わったこと

インボイス制度は、「適格請求書等保存方式」とも呼ばれており、制度に対応するための「請求書の記載内容が整理」され、「請求書を作成する事業者の事前登録も必要」になりました。

基本的には変わったのはこれだけです。

ただこれだけだと、なんでこんなに騒がれてるのかよく分からないと思います。

この制度のポイントは、免税事業者になるか、課税事業者になるかを含めて、あくまで対応するかどうかは任意であるものの、対応していない請求書に対する仕入れは消費税の計算においては仕入れ扱いできない(仕入税額控除できない)という点です。

とは言え、まだ、よくわからないと思いますので、もう少し具体的な影響をご説明していきます。

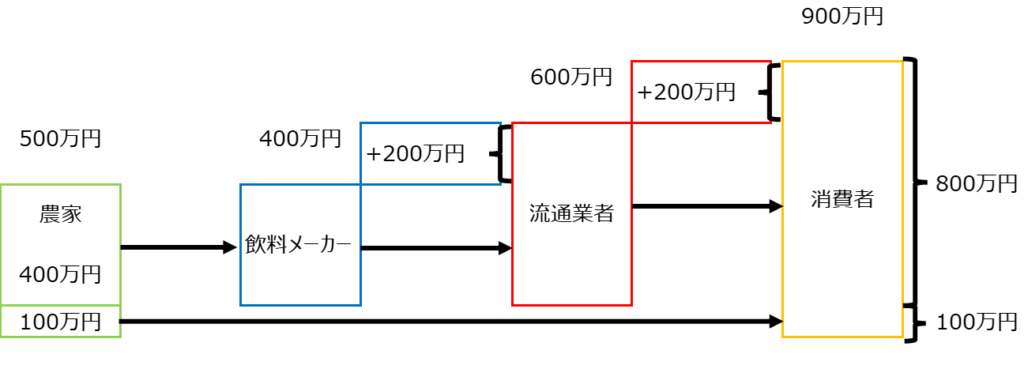

もう一度先ほどの図をあげています。

例えば、農家がインボイス制度に対応するかどうかによって、飲料メーカーが消費税計算において仕入れ扱いできるかが変わります。

まずはこの農家が今回のポイントだということを把握しておいてください。

例えば、この場合に農家がインボイス制度に対応していなければ、各社の消費税計算上の付加価値額は以下のとおりになります。

(若干厳密ではありませんが、ご了承ください。)

| 付加価値額 | 消費税(国への納付額) | |

|---|---|---|

| 農家 | 100万円 | 10万円 |

| 飲料メーカー | 600万円 | 60万円 |

| 流通業者 | 200万円 | 20万円 |

何か気になることはないでしょうか。

そうです。飲料メーカーの付加価値額が大きくなっていますね。

具体的には、本来は農家の付加価値額であったはずの400万円が上乗せされて600万円になっています。

それに伴い、国への納付額も40万円多くなっています。

さて、もし仮に農家がインボイス制度導入前に10%の消費税分も乗せて飲料メーカーに請求していた場合、飲料メーカーは400万円の仕入れにかかる消費税40万円をすでに支払っているはずです。

にも関わらず、飲料メーカーは自身の付加価値額200万円の消費税20万円に加え、自身が支払ったはずの40万円まで納付する必要が出てきます。

これは明らかにおかしいですよね・・・

ということで、こういうことがあると、おそらく飲料メーカーは農家に対してインボイス制度対応依頼や消費税見合いの値下げ、最悪の場合取引停止までありえます。

よって農家にとっては、死活問題にもなり得る状況です。

③免税事業者

察しのいい方であれば、②の状況に対して「そんなの、つべこべ言わずにインボイス対応しておけばいいんじゃないか」と思われるかもしれません。

それは全くその通りです!

ただ、そこでネックになるのが「免税事業者」です。

免税事業者とは、「前々期の課税売上げが1,000万円以下の事業者」です。

このような規模の大きくない事業者への、そもそもの消費税納付の義務を免除する制度です。

一方で、消費税は併せて請求しても構わない状況ですので、従前からそのような対応をされている事業者は多いのかなという印象です。

(普段そんなに意識しないためかもしれませんが、免税事業者で消費税を請求していないパターンはほぼ見たことなく、記憶にあるのは、ご夫婦で経営されている喫茶店くらいです。)

ちなみに、従前から「納税する義務はないのに消費税を請求すること」がなぜOKなのかということについては、勝手な推測ですが、実務上の配慮ではないかと思っています。

あくまでインボイス制度導入前の前提ではありますが、もし消費税を含めずに請求してあった場合に、仕入れた側の消費税の計算において控除の対象外(仕入税額控除の対象外)として扱う必要があり、計算上の手間が大きくなります。

ただ、この消費税額見合いは、免税事業者からすると丸々儲けとなるため、「益税」とも言われ批判されてきました。

また、この免税事業者はインボイスは発行できません。あくまでインボイスを発行できるのは課税事業者に限られます。

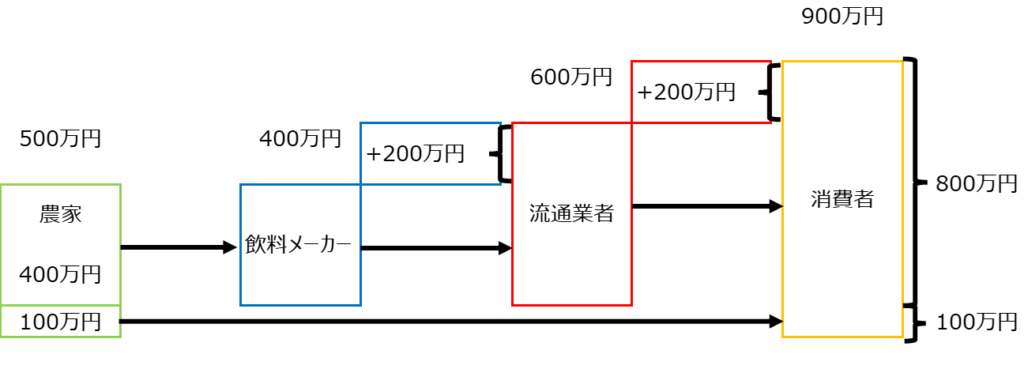

またこれまでと同様の図をあげています。以下で仮に農家が免税事業者であった場合の計算をしてみました。

| 付加価値額 | 消費税(国への納付額) | |

|---|---|---|

| 農家 | 0万円 | 0万円 |

| 飲料メーカー | 600万円 | 60万円 |

| 流通業者 | 200万円 | 20万円 |

飲料メーカーは②と同様ですが、おそらく気になることはあるのではないかと思います。

農家の消費税の納付額が0となっています。そのため、消費者が払ったであろう消費税額90万円と一致しない状態となっています。

この10万円はどこに行ったのでしょうか?

正解は「農家の売上げに含まれている」です。先ほどの「益税」の考え方から、農家の売上500万に付随する消費税50万円は丸々農家の儲けとなっています。

また、飲料メーカーからすると、農家が納付すべき消費税40万円をなぜか肩代わりさせられるような形になります。

そして消費者の目線からすると、100万円に対して10万円をすでに消費税として支払っているところ、それはそのまま農家の儲けとなっています。

④インボイス制度の目的

ここまでで何となく見えてきたかもしれませんが、インボイス制度の目的はざっくりと「益税をなくして、消費者の納付した消費税が確実に国や地方に納付される状態にすること」だと思っています。

そのために、事業者を登録させて、その番号がある事業者の請求書は仕入税額控除の対象になるということを明確化したものと思っています。

インボイス制度は細かい話も多く、本当はもっと書きたい内容もあったのですが、みなさまの負担になり過ぎないようにすることを優先して、内容はこれくらいでいこうと思います。

なお、課税事業者となるにあたっては、実務上の対応としては簡易課税制度(みなし仕入れ率を用いる方法)などの方法もありますので、興味のある方はいろいろ調べてみてください。

インボイス制度も以上です!

最後に

お疲れ様でした!

では毎度お約束の名言コーナーです。

幸運は用意された心のみに宿る。

パスツール

(Chance favors the prepared mind.)

今回はパスツールです。

これまでの登場人物から比べるとあまり馴染みのない方かもしれません。

フランスの細菌学者ですが、この方も凄い方で「細菌学の父」とも呼ばれています。

例えば、ワクチンという名前を付けたのもパスツールですし、予防接種もパスツールが広めたとされています。

今回の名言は、大学開設時のスピーチでの発言とされていますが、

細菌学の様々な研究をする中でこのように感じたのではないかと推測します。

受験生のみなさまはこれまで様々な準備をしてこられました。

まずは一次試験、ここが1つの山場です。

悔いのないように残り期間も走り切ってください!

みなさまの準備が幸運に繋がることを祈っています!

以上です。ありがとうございました!

明日はAREです!またええ感じに仕上げてくれるんかな?

ビッグプレーとかファインプレーはいらんねん。

☆☆☆☆☆

いいね!と思っていただけたらぜひ投票(クリック)をお願いします!

ブログを読んでいるみなさんが合格しますように。

にほんブログ村

にほんブログ村のランキングに参加しています。

(クリックしても個人が特定されることはありません)