【コン身】企業価値ってどうやって計算するの?

☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆

1次試験まであと74日になりました。

受験勉強は順調でしょうか?

模試や過去問の演習を通して自分の得意分野や苦手分野も明らかになってきたかと思います。

今できないところは本番までの伸びしろなので、前向きにとらえて改善していきましょう!

本日は前回に引き続きコン身シリーズをお届けします。

財務会計の企業価値計算について説明したいと思います。

事業承継やM&Aなどで重要となる論点です。

今回は以前の記事で登場した九尾のこんちゃんが、企業買収のため企業価値の評価を行うストーリーです。

販路拡大のために、企業買収を検討しています。

北海道のキタキツネ向けの食品代理店「キタキツネShop」を買収の候補と考えています。

ところで、企業価値ってどうやって計算するのでしょうか?

contents

企業価値の計算方法

コンビニで売っているペットボトルの普通のジュースが400円だったらどのように思いますか?

恐らく「なんか高くない?」と思う人が多いかと思います。

これは無意識に、「通常150円くらい」という、見慣れた価格帯との比較で高価に感じています。

今回買うのはジュースではなく、企業なので比較価格がわかりにくいかと思います。

そんな時に役立つのが、今回紹介する企業価値の算出方法です。

起業価値の評価方法はコストアプローチ、マーケットアプローチ、インカムアプローチの3つがあります。

それぞれを表にまとめると下記のように比較できます。

それぞれを詳しく見ていきましょう!

コスト・アプローチ

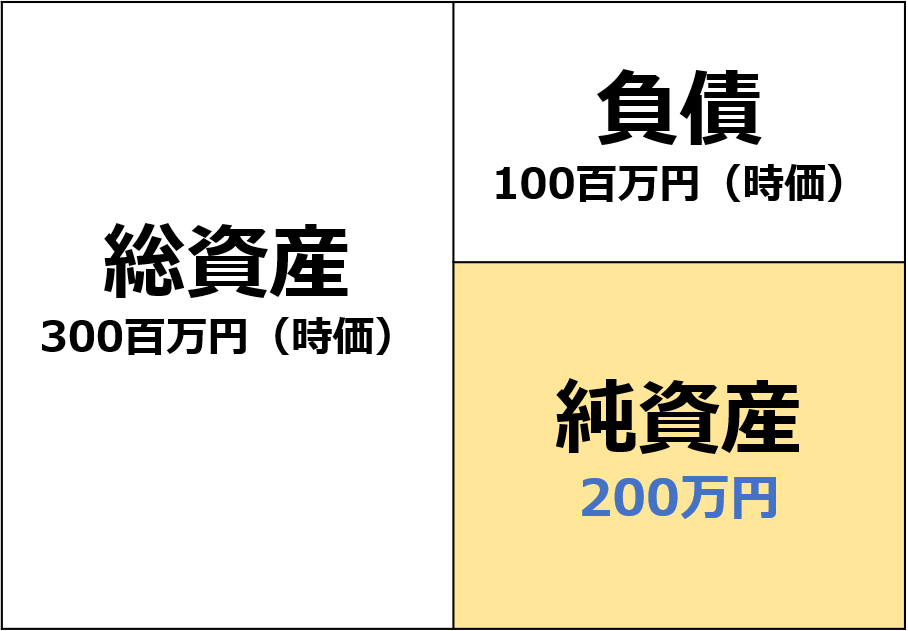

まずは貸借対照表から企業価値を計算するコスト・アプローチで企業価値をついて見ていきたいと思います。

ここでは時価純資産法で計算してみたいと思います。

時価純資産法では、企業の資産を時価評価し、そこから負債(時価)を引いたものを企業価値とします。

今回買収を検討しているキタキツネShopの貸借対照表の時価は下記の通りです。

この場合、時価純資産法による企業価値は200百万円です。

とても簡単・明確に計算できますね!

ところで、この企業を吸収合併すると、どのくらいの利益の増加が見込めるでしょう??

コストアプローチのメリット・デメリット

コストアプローチは貸借対照表をもとに簡便に計算することができ、誰が計算しても結果に大差がなく、明確で納得しやすいアプローチです。一方で、企業を清算することを前提とした計算方法であり、買収後にどれだけの利益を生み出すかが考慮されていないため、使用頻度は低いです。買収時には貸借対照表に表れない、収益力等を「のれん」として含めて処理します。

マーケット・アプローチ

マーケットアプローチでは類似企業と比較して企業価値を計算します。

市場株価法:上場企業の評価に用いる。公開されている株価と発行株数から時価総額を計算。

類似取引法:過去に成立した類似企業のM&Aの買収額を基に企業価値を算出

類似会社比較法(マルチプル法)は倍率法、乗数法と呼ばれることもあり、

類似企業の評価倍率から企業価値を計算します。

代表的な評価倍率はPER、PBRやEBITDAマルチプルがあります。

同業界の類似企業の場合、これらの倍率が同じ水準になるという過程で企業価値を算出します。

マーケット・アプローチで企業価値を算出するにあたって、買収予定のキタキツネShopと同じ業界の類似企業を教えてもらえないですか?

そうですね、、、

キタキツネShopは非上場企業ですが、

同様に食品流通業を行っているKONCHANを類似企業として計算してみたいと思います。

類似企業のKONCHANとキタキツネShopの財務データは下記のとおりです。

| 指標 | 【類似企業】KONCHAN | 【買収候補】キタキツネShop |

| 有利子負債 | 2,000百万円 | 100百万円 |

| 純資産 | 7,000百万円 | 200百万円 |

| 営業利益 | 1,666百万円 | 41.6百万円 |

| 純利益 | 1,000百万円 | 25百万円 |

| 減価償却費 | 50百万円 | 10百万円 |

| 株価 | 2,000円 | – |

| 株式発行数 | 5百万円 | – |

PER法では、下記の流れで企業価値を計算します。

類似企業のPERを計算

■PER(Price Earning Ratio:株価収益率)の計算方法

PER= 株価/一株当たりの当期純利益

KONCHAN(類似企業)のPER

1株当たりの当期純利益 =1000百万円÷5百万(株数)=200円

PER=2000円(株価)/200円(1株当たりの当期純利益)=10倍

となりPERは10倍

類似企業のPERを基に、企業価値を計算

今回買収を考えているキタキツネShopの当期純利益は25百万円

企業価値=25百万円(当期純利益)×10倍(類似企業のPER)=250百万円

となりPER法による時価総額は250百万円

PBR(Price Book-Value Ratio:株価純資産倍率)法も同様の流れで、企業価値を求めることができます。

PBR法で求めた時価総額は286百万円となります。(類似企業KONCHANのPBRが1.42倍、キタキツネShopの純資産200百万円)

このようにPER法は純利益、PBR法は純資産の側面から時価総額を算出しています。

参考:EBITDAマルチプル法

EBITDAマルチプル=EV/EBIRTDA を用いて企業価値を計算します。

EBITDA(イービッダ)の前半のEBITですが、これはEarnings(利益) Before Interest(利子)Taxes(税金) の頭文字をとったもので、日本語では「利子と、税金を引く前の利益」ということで営業利益に近い利益を指します。

EBITDAでは更に、Depreciation(減価償却費) Amortization(無形資産償却費)がBeforeの後に追加されるのでこれら非現金支出を除かない、営業キャッシュフローに近い意味合いを持ちます。

また分子のEV(Enterprise Value)は株式時価総額(株価×発行株式数)+純有利子負債(有利子負債ー現預金)となっています。

EBITDAマルチプルではEV(Enterprise Value:企業価値)をEBITDAで割った値になります。

ここでも先ほどのPER、PBRと同様に類似企業のEBITDAマルチプルを計算し、それを対象企業のEBITDAに乗ずることでEVを算出し、そこから純有利子負債を除くことで、時価総額が求まります。

今回の例ではEBITDA=1,716百万円、EV=12,000百万円よりEBITDAマルチプル=6.99倍

キタキツネShopのEV=5166百万円×6.99=361百万円

そこから有利子負債の100百万円を引いて261百万円となります。

(簡単のため現金0円として計算)

*EBITは過去問でも出てきていましたが、言葉の意味を知らなくても解ける問題でした。

解答に必要な場合は解説がつくと思うので、細かい意味までは覚えなくてもよいと考えます。

(なので参考扱いです。)

株価は投資家によって企業が評価された結果なので、客観性が高いですね。

今回は類似企業として、1社しか挙げてませんが、複数の類似企業を調査して、企業価値を吟味したいと思います。

マーケット・アプローチを用いるときの注意点

PER法、PBR法もEBITDAマルチプル法も類似企業の選び方で結果が変わるので、類似企業の選び方に注意が必要です。

今回は買収対象企業の株価や株式発行数がわからないという設定でしたが、これらがわかると買収対象企業のPERを求めることができます。これを類似企業のPERを比較することで、株価が安いか、高いかの判断をすることができます。また、株価がわからずとも、一株当たりの当期純利益がわかると、それにPERを乗することで理論株価を求めることができます。

*企業価値というと、株主価値(時価総額)と債権者価値(負債)を合わせたものですが、ここでは株主価値を算出しています。

インカム・アプローチ

インカムアプローチでは将来の収益を考慮した企業価値の算出を行います。

ここで重要になるのはお金の時間価値です。

例えば、今もらえる100万円と1年後にもらえる100万円ではどちらに価値があるか?

と聞かれたときに、

「同じ100万円だからどちらでもよい!」と考えるかもしれませんが、

企業価値を考えるときには2つのポイントで今貰える100万円のほうが価値が高くなります。

1.金利分価値が高くなる

100万円を今もらって、貸したり、銀行に預けることで金利を得ることができます。1年後にもらっても、その1年間は金利がつかないので 、今貰える100万円のほうが価値が高いです。

2.不確実性が低い分価値が高くなる

今なら確実にもらえますが、1年後は状況が変わってもらえない可能性もあります。そのような不確実性をリスクとも言いますが、1年後もらえる100万円はそのようなリスクを含むため価値が下がります。そのため今貰える100万円のほうが価値が高いです。

ということで、将来もらえる・稼ぐお金は現在の価値に換算すると、割り引かれて価値が下がります。

インカムアプローチではこの点を考慮して企業価値の計算を行います。

DCF法では将来に得られるキャッシュフローを現在価値に割り引いて、企業価値を計算します。

DCF法では下記の流れで企業価値を計算します。

WACC(加重平均資本コスト)の計算

■WACCの計算式

WACC=(有利子負債×負債コスト×(1-税率)+株主資本×株主資本コスト)÷(有利子負債+株主資本コスト)

今回の問題では負債コスト5%、株主資本コスト13.5%、税率40%、有利子負債100百万円、株主資本200百万円より。

WACC=(100百万円×5%×(1-40%)+200百万円×13.5%)÷(100百万円+200百万円)=10%

WACCが10%と計算できます。

WACCについては下記の記事もご参照ください。

FCF(フリーキャッシュフロー)の計算

■FCFの計算方法

FCF=営業活動によるCF+投資活動によるCF

積極的に投資を行うと投資活動によるCFはマイナスになります

■営業利益を用いた簡易的な計算手法

FCF=営業利益×(1-税率)+減価償却費-運転資本の増加-投資額

運転資本=売上債権+棚卸資産-仕入債務

今回のキタキツネShopは営業利益42百万円、税率40%、減価償却10百万円、運転資本増加と投資額は0。

FCF=42百万円×(1-40%)+10百万円=35.2百万円

FCFが35.2百万円と計算できます。

フリーキャッシュフローの計算方法については下記の記事もご参照下さい。

企業価値の計算

■ゼロ成長モデル

企業価値=FCF/WACC

■定率成長モデル

企業価値=FCF×(1+成長率)/(WACC-成長率)

今回はFCFが年率1%成長するとして、低率成長モデルで計算します。

企業価値=35.2百万円×(1+1%)÷(10%-1%)=395百万円

DFC法による企業価値は395百万円と計算できます。

企業価値計算式の算出過程については下記の記事もご参照ください。

DCF法は計算が複雑ですが、

将来生み出す価値も考慮して企業価値を算出できたので、

買収をする際の企業価値としてはしっくりきます!

今回3つのアプローチで企業価値を計算できたので、この情報を基に適切な買収価格を検討してみます。

DCF法とNPV

企業価値の計算に用いるDCF法、NPV法(正味現在価値法)は投資によって得られる価値を計算します。基本的な考え方は同じで、NPVでも投資により得られるCFを現在価値に割り引いて評価を行います。NPVは事業評価の期間が決まっていることが多いですが、DCF法では企業が永続的に継続するとして価値を計算することが多いです。

まとめ

今回は企業価値の算出方法について、イメージしやすいように実際の計算例も含めて説明させていただきました。

試験対策としては、コスト・アプローチ、マーケット・アプローチ、インカム・アプローチがそれぞれどのような手法を含んでいるのかをまずは整理してみると良いと思います。

企業価値の計算ではDCF法が多く出題されているので計算の流れはしっかり押さえておきましょう!

🦊記事のウラガワ🦊

最近はココスタで開催する「ココスタ30日完成!事例Ⅳセミナー」の準備でセミナー資料を作成しています。

こちら事例Ⅳ(財務・会計)の単元ごとのセミナーで

経営分析から始まりNPV、企業価値、CVP、予想BS、CF計算書などの頻出テーマを1つずつ取り扱います!

事例Ⅳは1次試験の財務会計との繋がりも深く、2次試験を受けたことがない方にも参加しやすい内容です。

皆様の勉強にお役立てていただけますと幸いです。

ココスタへの参加はコチラから。

ココスタでは受験生が中心となって勉強会も開催しており、

過去問だけでなく、模試の復習の勉強会も有志で開催しています!

受験生同士の情報交換や切磋琢磨できる場としてご活用いただけるよう運営しています。

明日は、令和1年度の2次試験シリーズに突入したひでさんです!

お楽しみに!

次回の私のブログでは大人気のあの人?が登場予定です~💩

よろしければブログ村もぽちっとしてもらえると嬉しいです~

計算方法は学習しましたが、九尾のこんちゃんの会社の事例を用いての一緒に計算方法を追っていくと非常に分かりやすかったです!

1点質問なのですが、今回マーケット・アプローチにて類似企業のKONCHANを挙げられたことについて、類似企業というのは資本構成が類似している企業を選ぶのが一般的なのでしょうか?

すみません、試験には関係ない部分かと思いますが類似企業を選ぶ基準を知りたいなと思いまして……。

(資本の規模だけでいうと、あまり類似していないなと思ったので……)

また、先日ココスタでのココスタ30日完成!事例Ⅳセミナーを企画していただきまして、ありがとうございます。

実際の合格者からの解説ということで、今後の二次試験の勉強に役立てていきたいと思います。

今後全ての回に参加できるようにスケジュールを調整しようと思います!

ロムさん

コメントいただきありがとうございます。

私も少し調べてみたのですが、類似企業はビジネスモデルや技術・製品、成長性等が類似した企業を選ぶことが多いようです。

下記のページもご参照ください。(規模も考慮して選定しています)

https://www.ikpi.co.jp/knowledge_archive/valuation/valuation_file032.html

おっしゃる通りで今回の例では会社規模の類似性は考慮していない条件での比較になっています。

イメージ的としては、会社規模が小さく公開情報が少ない企業価値の計算を行うため、上場企業の情報から求めた比率を用いています。

今回の例では1社しか類似企業として挙げていませんが、実際は上記ページにあるように複数社を選定し多面的に評価するのが望ましいです。

また、先日はココスタセミナーにもご参加いただき、ありがとうございました。

合格者も、受験生も得意不得意は様々ですので、ロムさんに必要なところをうまく取り入れていただけたらと思います。

ココスタ運営一同、受験生の力になれるよう頑張ります~!

こんちゃん