「企業価値」を考える by AZUKI

☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆

一発合格道場ブログを

あなたのPC・スマホの

「お気に入り」「ブックマーク」に

ご登録ください!

☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆☆

はじめに

こんにちは、個人投資家のAZUKIです。

皆さん、投資やってますか?

僕は株式投資をやっているのですが、ここ1年くらいは日経平均が右肩上がりで、持ち株もかなり恩恵を受けています。

また、会社の確定拠出型年金も全額米国株に配分しているため、円安も合わさってここ1年の伸びが半端ないです。

いや~儲かりまくりでんな・・・w

投資家にとって5月は3月期決算企業の本決算が大量に出てくる、勝負の月です。(上場企業の約7割が3月期決算だとか。)

そして、受験生の皆さんにとってもここからが勝負です。

泣いても笑ってもあと3か月に1次試験がやってきます。

そして5か月後には2次試験です。

年1回のテストで、数カ月、あるいは数年投資してきた時間のリターンが判定されます。

サトシ![]() もこの前の記事で書いていましたが、今は合格点を取れなくても大丈夫です。

もこの前の記事で書いていましたが、今は合格点を取れなくても大丈夫です。

あと3か月ありますし、むしろどんどん間違えて、自分の弱みを洗い出し、向き合いましょう!

さて今日は、フリーキャッシュフローやDCF法といった、企業価値についての記事になります。

中小企業「診断士」たるもの企業価値を見極め、向上させるための助言ができる必要があります。

1次・2次共によく出てくる論点ですので、本記事を読んでマスターしましょう!

貨幣の時間価値と割引率

本題に入る前に、「貨幣の時間価値」について説明します。

意思決定会計や企業価値の話になると必ず出てくる概念です。

貨幣の時間価値について、皆さんが持っているテキストには小難しい説明が書いてあると思いますが、要は「時は金なり」です。

よく例えに使われるのは、①今すぐ100万円をもらうか、②1年後に100万円をもらうか、あなたならどちらを選ぶか?という話です。

ほとんどの方が、①今すぐ100万円をもらう方を選ぶと思いますが、これは1年という時間に価値を見出していることに他なりません。

僕も①を選びます。なぜなら、100万円を平均利回り10%である「日経平均インデックス投資信託」に投資すれば、1年後には110万円になっていることが期待できるからです。

このように、時間軸により貨幣の価値が変化するという考え方を、貨幣の時間価値といいます。

(これ、「時は金なり」じゃなくて「金は時なり」なんじゃ・・・?)

それはいいとして、では1年後の100万円は、現在いくらとみなすことができるでしょう?

1年後に10%増えて100万円になればよいので、100万円/(110%)≒ 90.91万円となります。

やはり、今すぐ100万円をもらう方がオトクですよね。

このように、将来得られるお金の現在の価値のことを現在価値といいます。

また、現在価値の計算に使われる1年あたりの割引の割合を割引率といいます。

割引率は誰が使うかによって、何を割引に用いるかが変わります。

僕のような投資家であれば、期待リターンである期待収益率を使います。上の例だと、期待収益率は10%ですね。

また、企業であれば借入や社債などの負債の利息である負債コストや、株主への配当や株価の値上がり益である自己資本コスト、この2つを考慮した資本コストを使います。

割引率の定義は上記のようになっていますが、計算するのがちょっとメンドウですよね。

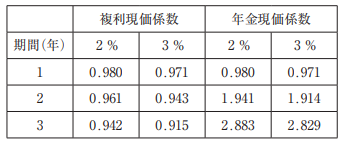

試験では、複利現価係数という割引をn回行ったときの係数が、下図のように与えられることがあります。

上図の場合、例えば割引率2%で割引を1回(1年)行った場合、1/102% ≒ 0.980、2回(2年)行った場合は 0.980/102% ≒ 0.961となります。

もう1つの年金現価係数ですが、これは一定のお金をn回受け取る際の現在価値の合計です。

例えば、割引率2%で一定のお金を2回(2年間)受け取る際の年金現価係数は 0.980 + 0.961 = 1.941 となります。

年金現価係数を毎年一定得られるお金に掛け算すると、そのお金の現在価値の合計を算出できます。

例えば、100万円を割引率2%で2回(2年間)受け取る場合の現在価値は、100万円 × 1.941 = 194.1万円 となります。

表に数字がいっぱい出てきて面喰らいますが、やってることは簡単な割り算や足し算ですので、定義をしっかり理解して使いこなせるようになりましょう!

表が与えられないこともありますが、その場合は落ち着いて割引の回数分計算しましょう!

企業価値や株式価値はどう決まる?

株式価値と企業価値、言葉は似ていますが意味合いがちょっと違います。

具体的には、企業価値 = 有利子負債(負債価値) + 株式価値 の式で表されます。

お金の貸し手である債権者に属している価値と、お金を出資している株主に属している価値の合計という考え方です。

これを踏まえて、上場企業と非上場企業の価値の決まり方を見ていきましょう。

上場企業の場合、需要と供給で株価が決まります。

例えば、この記事を書いている4/24(水)現在、任天堂の株価は1株7,510円です。

この株価は、株を買いたい人と売りたい人の両方が1株7,510円でマッチングし、取引が成立したことを表しています。

極端な話、任天堂の株主全員が何円でもいいので株を売りたいと思えば、1株1円になってもおかしくありません。

逆に、世界中の投資家全員が何円でもいいので買いたいと思えば、1株100,000円になることもあり得ます。

(実際には値幅制限やらがあるので、ここまで極端には動きません。)

これは、証券取引所で自由に売買ができることに加え、全ての株式譲渡に制限がかかっていない公開会社であるからこそ成り立っている仕組みです。

(ちなみに、全ての上場企業は公開会社ですが、全ての公開会社が上場している訳ではありません。ややこしい・・・。)

時価総額は株価 × 発行済株式数で算出されます。

時価総額は株主価値と同等なので、前述の式で企業価値も算出することができます。

(ちなみに上の任天堂の例だと、1株7,510円 × 1,298,690,000株 = 10兆円弱となります。えぐいてぇ!)

では、上場していない非上場企業の場合はどうでしょうか?

非上場企業は上場企業のように取引市場が存在していません。

しかし、相続や売買の際などに、ある程度合理的に価値を見積もる必要があります。

非上場企業の価値算定は、「インカムアプローチ」「コストアプローチ」「マーケットアプローチ」の3つの方式によって算定されます。

もちろん上場企業の価値算定にも使えますよ!

インカムアプローチ

将来予想されるインカム(収益、利益)を基に、企業価値や株式価値を算出する方法です。

インカムアプローチには「DCF法」「配当還元モデル」「収益還元方式」「配当還元方式」などがあります。

DCF法

Discounted Cash Flowの略で、将来得られるキャッシュフロー(以下、CF)を現在価値にディスカウント(割引)して、企業価値を求める方法です。

CFにはフリーキャッシュフロー(以下、FCF)を使い、割引率には加重平均資本コスト(Weighted Average Cost of Capital、以下WACC)を使います。

FCFは 営業キャッシュフロー + 投資キャッシュフロー で求められます。

※財務キャッシュフローは「本業の活動」によるキャッシュの動きではないので、含まれません。

各キャッシュフローの求め方については、先日のせーでんき![]() の記事に詳しく載っているので、ぜひご覧ください!

の記事に詳しく載っているので、ぜひご覧ください!(丸投げ)

WACCは負債コストと自己資本コストの加重平均を計算して求められます。

※負債には節税効果があるので、税率分が控除されます。

具体的には、下記の計算式となります。

- rE:自己資本コスト

- rD:負債コスト

- E:自己資本の時価

- D:負債の時価

- t:税率

計算式だけ見るとややこしそうですが、演習で実際に計算してみると意外と簡単です!

そして企業価値は、FCF / WACC で求められます。

(一定のFCFを永続的に得られると仮定した場合の現在価値を計算すると、上記式に近似されます。)

なお、FCFが定率成長する場合は、翌期のFCF /( WACC ー 成長率)の式になります。

なぜFCF / WACCで近似されるのか?や、なぜWACCから成長率をマイナスするのか?については、11代目 Tomatsuの下記記事がわかりやすいです。

配当割引モデル

将来得られる配当を現在価値に割引して、株式価値を求める方法です。

考え方としてはDCF法と同じで、計算式は 配当 / 期待収益率 で求められ、こちらはゼロ成長モデルと呼ばれます。

配当が定率成長する場合も、DCF法と同じく 翌期の配当 / (期待収益率 ー 成長率)で求められ、こちらは定率成長モデルと呼ばれます。

収益還元方式

一定期間(通常は1年間)の収益を、還元利回りで還元して、企業価値を算出する方法です。

具体的には、 収益 / 還元利回り(%) で求められます。

還元利回りには WACCや業界平均ROEなどが用いられます。

配当還元方式

年間の配当を、一定の利率で還元して、株式価値を算出する方法です。

具体的には、配当 / 還元利率(10%)で求められます。

年間の配当は、前期と前々期の配当の平均が使われます。

また、1株あたりの資本金によって還元利率が変化しますが、複雑になるのでここでは説明を割愛します。

コストアプローチ

企業の純資産を基に株式価値を算出する方法です。

コストアプローチには「簿価純資産法」「時価純資産法」があります。

具体的には、総資産(簿価 or 時価)ー 負債(簿価 or 時価)で求められます。

マーケットアプローチ

株式市場やM&A市場の株価や取引事例などを基に、株式価値を算出する方法です。

マーケットアプローチには「株式市価法」「株価倍率法(マルチプル法)」などがあります。

株式市価法

特定期間における平均株価を基に、株式価値を算出する方法です。(上場企業のみ適用できます。)

株価倍率法(マルチプル法)

対象企業に類似した上場企業の株式指標を基に、株式価値を算出する方法です。

対象企業の純利益や純資産に、PER(株価収益率)やPBR(株価純資産倍率)といった倍率を乗じます。

過去問コーナー

令和4年度 財務・会計 第14問

第14問

B社は以下のような条件で、取引先に貸し付けを行った。割引率を 4 %としたとき、貸付日における現在価値として、最も適切なものを下記の解答群から選べ。

① 貸付日は 2020 年 7 月 1 日、貸付期間は 5 年であり、満期日の 2025 年 6 月 30 日に元本 200 万円が返済されることになっている。

② 2021~2025 年の毎年 6 月 30 日に、利息として元本の 5 %である 10 万円が支払われる。

③ 期間 5 年のときの複利現価係数と年金現価係数は以下のとおりである。

ア 200.1 万円

イ 201.3 万円

ウ 207.7 万円

エ 208.9 万円

【解き方】

貸付のリターンを問う問題です。

満期の5年後に得られるお金は、元本200万円 + 利息10万円 × 5年間 = 250万円です。

これを割引率4%で現在価値に割り引きます。

元本200万円は5年後に一括で戻ってくるので、割引をn年分行った係数である複利現価係数を使います。

つまり、200万円 × 0.822(割引率4%の複利現価係数)= 164.4万円の現在価値となります。

利息10万円は毎年もらえるので、一定のお金をn年間受け取るときの係数である年金現価係数を使います。

つまり、10万円 × 4.452 = 44.52万円の現在価値となります。

合わせて 164.4万円 + 44.52万円 ≒ 208.9万円なので、答えはエになります。

割引率を考慮しても元本200万円を割れないので、価値のある貸付と考えられますね。

割引率5%ときの係数は、利息の割合5%と混乱させるためのダミーです。

令和2年度 財務・会計 第23問

第23問

当期首に 1,500 万円をある設備(耐用年数 3 年、残存価額ゼロ、定額法)に投資すると、今後 3 年間にわたって、各期末に 900 万円の税引前キャッシュフローが得られる投資案がある。税率を 30 %とすると、この投資によって各期末の税引後キャッシュフローはいくらになるか。最も適切なものを選べ。

ア 180 万円

イ 280 万円

ウ 630 万円

エ 780 万円

【解き方】

キャッシュフロー計算の問題です。

設備の減価償却費は、1,500万円 / 3年 = 500万円 / 年となります。

税引前純利益をベースとしてあれやこれや計算した額が、税引前キャッシュフロー900万円となります。

今回はあれやこれや、の部分が毎年の減価償却費500万円しかないので、税引前キャッシュフロー900万円の内訳は税引前純利益400万円 + 減価償却費500万円ということがわかります。

税金は減価償却費を差っ引いた後の税引前純利益にかかるので、税引後純利益は400万円 × (1 ー 0.3)= 280万円となります。

あとは再度減価償却費の500万円を足し合わせると、エの780万円となります。

令和4年度 財務・会計 第19問

第19問

非上場会社の株式評価の方法に関する記述として、最も適切なものはどれか。

ア 時価純資産方式では、対象会社が事業を継続することを前提とする場合、再調達時価を用いるべきである。

イ 収益還元方式は、将来獲得すると期待される売上高を割り引いた現在価値に基づき、株式評価を行う方法である。

ウ 簿価純資産方式は、客観性に優れた株式評価方式のため他の方式よりも優先して適用されるべきである。

エ 類似業種比準方式とは、対象会社に類似する非上場会社の過去の買収事例をベースに株式評価を行う方法である

【解き方】

日本語の問題です。

アの時価純資産方式は、時価(現時点での価値)の純資産を評価する方式です。

時価評価なので、再調達時価を用いることは自然だと考えられます。

イの収益還元方式は、収益を評価に用いる方式です。

収益還元方式がわからなくても。「収益」還元なのに売上高を割り引くのは不自然ということに気づきたいです。

ウの簿価純資産方式は、簿価を評価に用いる方式です。

客観性はあると思いますが、他の方式よりも優先、という表記には違和感があります。

エの類似業種比準方式は、類似の会社を評価に用いる方式です。

類似する、までは分かるが買収事例までは行き過ぎでないか?という違和感を感じます。

(ちなみに、買収事例をベースとするのは取引事例比較方式です。)

よって正解は「ア」となります。

時価と簿価、純資産、売上高と収益といった、基礎的なワードから正解を導けるかがカギとなります。

令和3年度 財務・会計 第22問

第22問

企業価値評価に関する以下の文章を読んで、下記の設問に答えよ。

企業価値評価の代表的な方法には、将来のフリー・キャッシュフローを[ A ]で割り引いた現在価値(事業価値)をベースに企業価値を算出する方法である[ B ]法や、会計利益を割り引いた現在価値をベースとして算出する収益還元法がある。

これらとは異なるアプローチとして、類似の企業の評価尺度を利用して評価対象企業を相対的に評価する方法がある。利用される評価尺度は[ C ]と総称され、例としては株価と 1 株当たり純利益の相対的な比率を示す[ D ]や、株価と 1 株当たり純資産の相対的な比率を示す[ E ]がある。

(設問 1 )

文中の空欄AとBに入る語句および略語の組み合わせとして、最も適切なものはどれか。

ア A:加重平均資本コスト B:DCF

イ A:加重平均資本コスト B:IRR

ウ A:自己資本コスト B:DCF

エ A:自己資本コスト B:IRR

(設問 2 )

文中の空欄C~Eに入る語句および略語の組み合わせとして、最も適切なものはどれか。

ア C:ファンダメンタル D:EPS E:BPS

イ C:ファンダメンタル D:PER E:PBR

ウ C:マルチプル D:EPS E:BPS

エ C:マルチプル D:PER E:PBR

【解き方】

企業価値評価に関する問題です。

まずはBですが、将来のフリー・キャッシュフローを割り引いて企業価値を算出するのはDCF法となります。

そしてDCF法で使われるのは加重平均資本コスト(WACC)です。

ちなみにIRR法はInternal Rate of Return(内部収益率)のことで、IRRというNPVが0になるときの割引率、つまり時間的価値を考慮した利回りを求めて投資の意思決定を行う方法です。

Cですが、類似企業の評価尺度を利用する方法にて利用される尺度はマルチプルです。

ファンダメンタルは、企業の業績や財務状況など、企業活動の基礎的な要因のことを指します。

DとEですが、Dは1株あたり純利益であるEPSが入り、Eは1株あたり純資産であるPBRが入ります。

↓2次試験ネタバレ注意!

2次試験 令和3年度 事例Ⅳ 第4問(設問2)

第4問(配点 20 点)

D 社は現在不採算事業となっている移動販売事業への対処として、当該事業を廃止しネット通販事業に一本化することを検討している。

(設問 2 )

D 社の経営者は移動販売事業を継続することが必ずしも企業価値を低下させるとは考えていない。その理由を推測して 40 字以内で述べよ

(筆者注)

D 社はスーパーマーケット事業、外食事業、ネット通販事業、移動販売事業という 4 つの事業を行っているが、このうち移動販売事業が不採算事業となっている。

D社は地元密着をセールスポイントとして経営を行ってきたが、地元住民の高齢化や、コンビニやショッピングセンター等の競合の増加により、収益が圧迫されている。

移動販売事業は、D 社が事業活動を行っている地方都市において高齢化が進行していることから、自身で買い物に出かけることができない高齢者に対する小型トラックによる移動販売を行うものである。

販売される商品は日常生活に必要な食品および日用品である。さらに、移動販売事業は高齢化が進んでいるエリアを担当する店舗の従業員が運転および販売業務を担っている。【解き方】

事例Ⅳの記述問題から、「何が企業価値の向上に繋がるのか?」という根本を考えさせる問題です。

設問に「理由を推測して述べよ」とありますので、「○○で(根拠)、△△のため(理由)」とすると、因果が通り説得力のある解答となります。

D社は地域密着を強みとしており、地元の高齢者のために移動販売まで行っています。

自身が高齢者の立場になって考えてみると、わざわざ移動販売に来てくれる会社は非常にありがたい存在だと感じ、良いイメージを持ちますよね。

そして、良いイメージを持った人がD社のネット通販を利用したり、良い口コミが広がり移動販売の利用拡大に繋がったりと、D社全体でプラスの影響を及ぼすことが期待できます。

移動販売単体では、すぐに採算事業とはならないかもしれませんが、D社全体で考えると移動販売事業は収益性を高める(=企業価値を向上させる)事業となり得ます。

解答の一例としては、「高齢化が進む地元住民の買い物ニーズに応えることで、企業イメージが向上するため。」といった解答が挙げられます。

おわりに

非常にボリュームのある記事となってしまいましたが、ここまでお読みいただき、ありがとうございます。

試験では特に「フリーキャッシュフロー」「WACC」「DCF法」がよく問われます。

難しそうに感じますが、これから得られるであろうお金を現在価値に割り引いてるだけのことです。

テキストは間違ったことが書けないため小難しく書いていますが、自分なりにわかりやすく嚙み砕くのがこの試験を攻略する近道です。

これ以外にもわからない論点があれば、ぜひコメントでリクエストいただければと思います!なるべくわかりやすく説明します!

明日はおーちゃんです! 2次セミナーで好評だった”アレ”を紹介するみたい・・・?

お土産も付いてるよ!

☆☆☆☆☆

いいね!と思っていただけたらぜひ投票(クリック)をお願いします!

ブログを読んでいるみなさんが合格しますように。

にほんブログ村

にほんブログ村のランキングに参加しています。

(クリックしても個人が特定されることはありません)