「除却損」を理解していますか?

日時:2020年9月5日(土) 9:00~18:00

(18時以降、懇親会を予定)

場所:オンライン (zoom)![]()

内容:1日で令和元年度の事例Ⅰ~事例Ⅳまでを扱う予定です

‐ 道場メンバーによるワンポイント講義

‐ グループに分かれてディスカッション

人数:12名程度

受付開始:8月25日(火) 12:00~ ※先着順となります※満員御礼!

受付方法:こくちーず

※タイムスケジュール等の詳細は、こくちーずにてご案内いたします

🥋 🥋 🥋 🥋 🥋 🥋 🥋 🥋 🥋 🥋 🥋 🥋

どうも、Tomatsuです。

(前回までの記事はこちら)

2次試験の事例IV(財務・会計)において頻繁に登場する「除却損」。

1次の財務テキストではほぼノータッチの論点なので

「なんじゃそりゃ。。。?」

となっている方も多いのではないでしょうか?

除却損の理解は事例IVにおいて合否の分かれ目となる意思決定会計(NPV、回収期間など)問題を解く上で重要となります。

本記事では「除却損とは何か?」「キャッシュフローやNPV問題への影響」について解説させて頂きます

| 【こんな人におすすめの記事】 ✅ 除却損の意味が分からない方 ✅ 減価償却費との違いが分からない方 ✅ キャッシュフロー、NPV問題への影響が分からない方 |

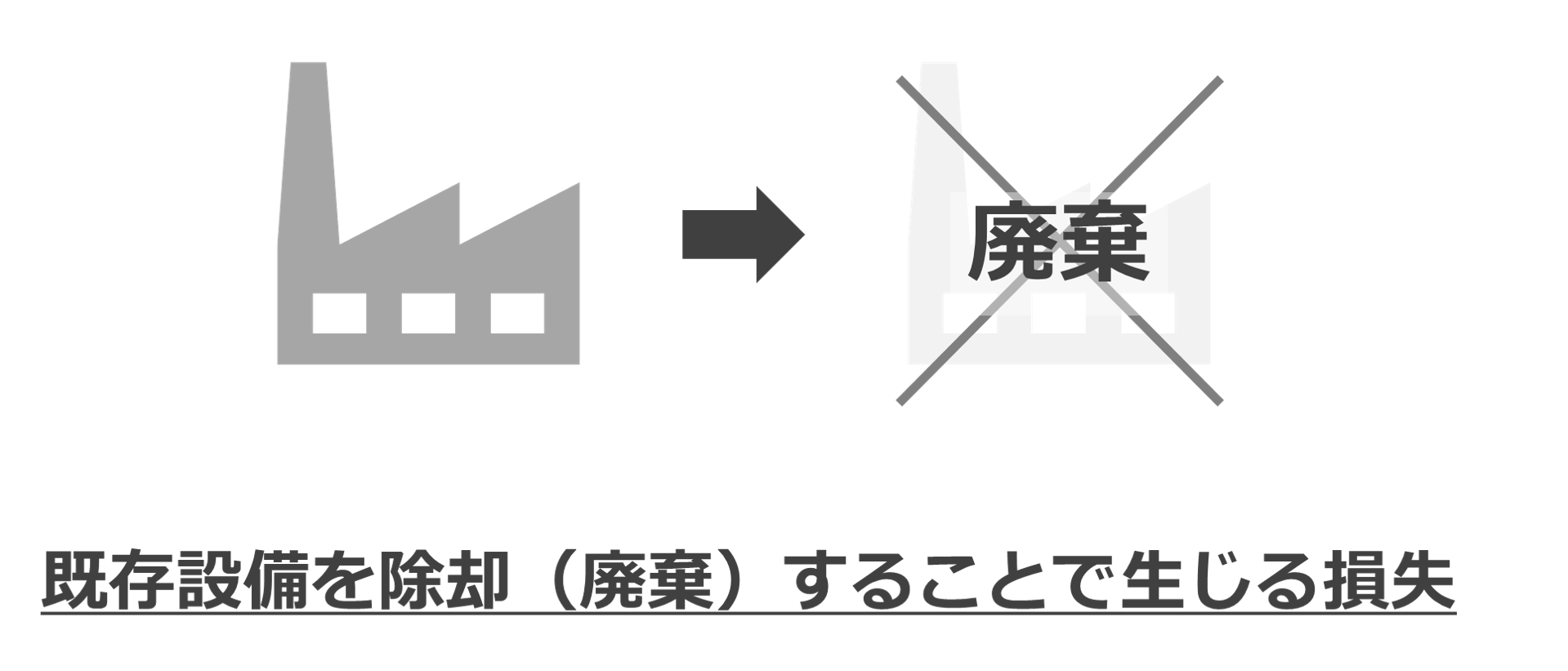

除却損とは?

まず簡単に「除却損とは何か?」について説明します。

除却損とは事業運営において「使わなくなった固定資産を除却(廃棄)する際に生じる損失」を指します。

モノを捨てるだけですので基本的には「非資金費用」という扱いです。

その点は「減価償却費」と同じですね。

除却損は「特別損失」に費用計上できるため、除却を実行した年は「節税効果」が見込めます。

新たな設備を導入して、「不要になった旧設備などの除却処理を忘れてしまうと損する」ということですね。

[ポイント]

- 使わなくなった資産の除却(廃棄)の際に生じる損失

- 基本的には「非資金費用」である

- 基本的には「特別損失」に計上する

- 節税効果が見込める

廃棄コスト(例:取り壊し費用)などがかかる場合もありますが、この場合も除却損に含めます。

この場合「廃棄コスト分」は現金支出を伴う費用ですので、注意しましょう。

この辺りのキャッシュフローへの影響は後述します。

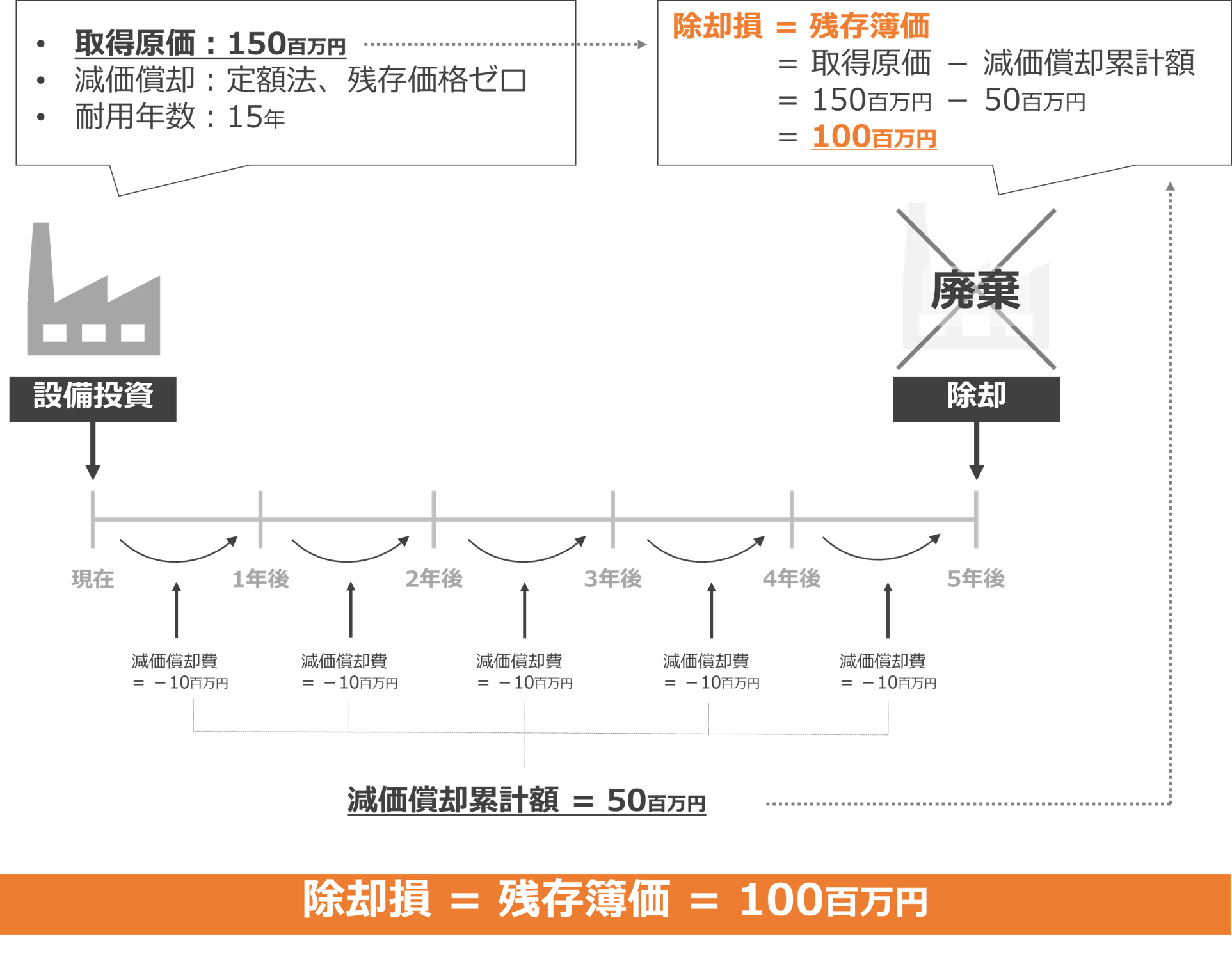

除却損の計算方法

計算方法は至って簡単です。

廃棄する固定資産の「残存簿価」をそのまま使うだけでOKです。

間接法の場合は、「取得原価と減価償却累計額との差額」となります。

例えば、取得原価150百万円(減価償却:定額法、残存価格ゼロ、耐用年数15年)の設備を5年間使用した後、当該設備が帳簿価格で除却された場合、

このように、

除却損 = 残存簿価 = 100百万円

となります。

キャッシュフローやNPVへの影響

では次にキャッシュフローへの影響について見ていきましょう。

ここさえ押さえておけばNPV問題も解けるようになります。

本記事では下記の2ケースについて見ていきます。

- 廃棄コストがかからないケース

(帳簿価格で除却) - 廃棄コストがかかるケース

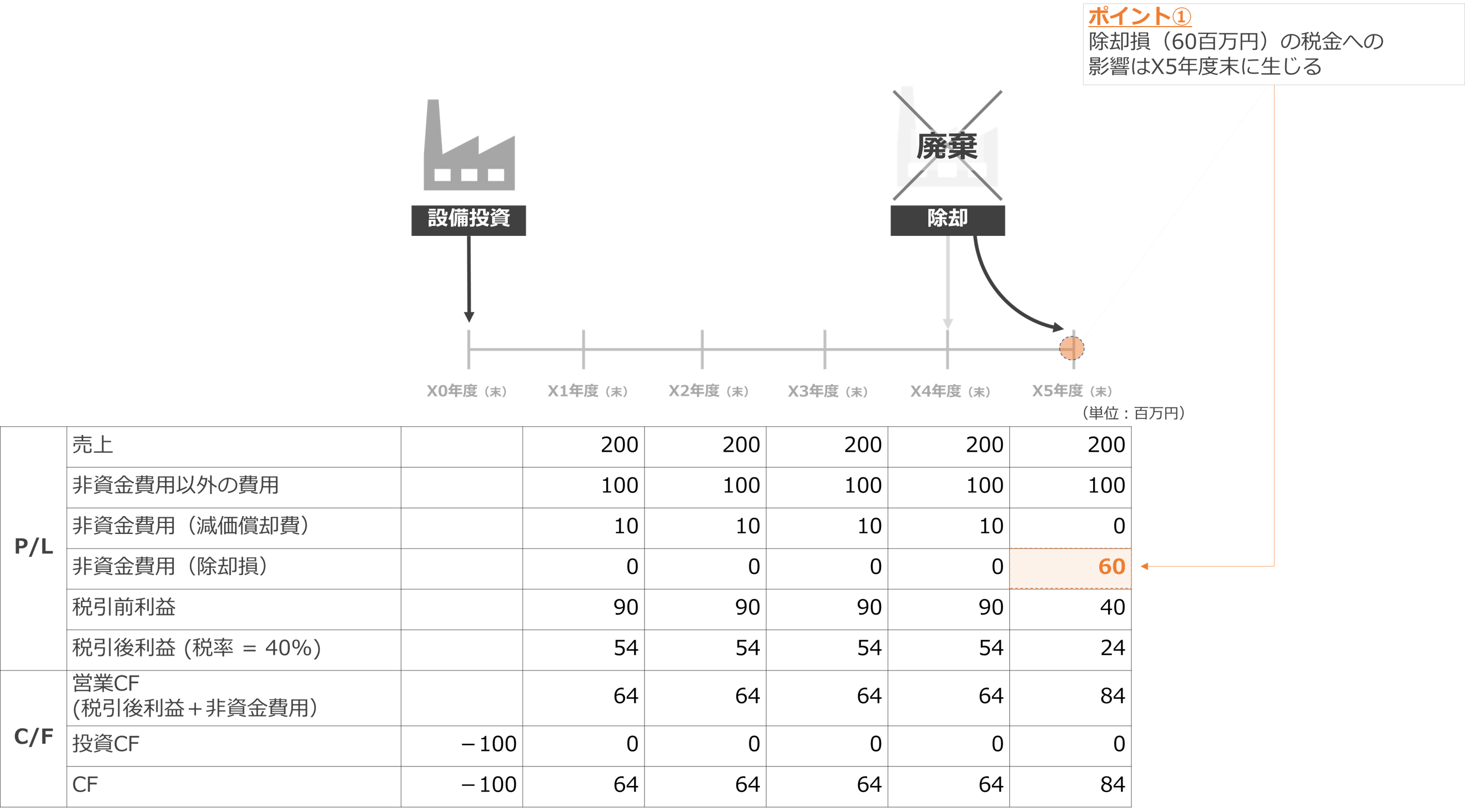

①廃棄コストがかからないケース

まずは廃棄コストがかからないケースを見ていきましょう。

[例題]

D社は、X1年度初めに取得原価100百万円(減価償却:定額法、残存価格ゼロ、耐用年数10年)の設備を取得した。

その後、従業員育成が成功し設備が不要となったため、4年間使用した後、第X5年度初めに当該設備を除却した。

設備投資後のD社の毎年の予想収益・費用が下記のとき、各年度のCFを計算せよ。税率は40%とする。

- 売上 = 200百万円

- 費用(減価償却費以外) = 100百万円

従業員育成に成功したため、除却後も予想収益・費用は維持されるものとする。

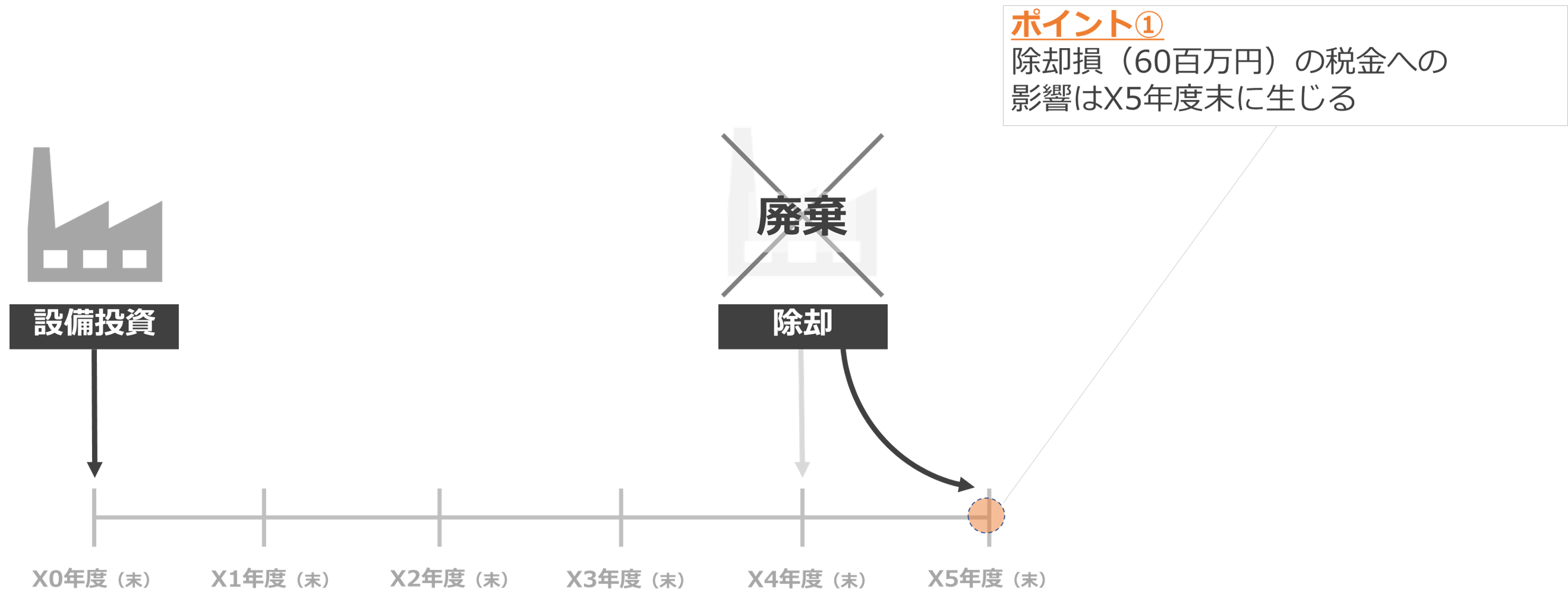

除却損の税金への影響は第X5年度末に生じるものとする。

まずは第X5年度の除却に伴う「除却損」を求めましょう。

上述のとおり取得原価と減価償却累計額の差を計算して、

- 除却損 = 取得原価-減価償却累計額

= 100百万円 - 40百万円

= 60百万円

を得ます。

除却損の税金への影響は「X5年度末」に生じます。

この情報をしっかりおさえて後は冷静にCFを解けば正解が導けます。

[解答]

- X0年度:-100百万円

- X1年度:64百万円

- X2年度:64百万円

- X3年度:64百万円

- X4年度:64百万円

- X5年度:84百万円

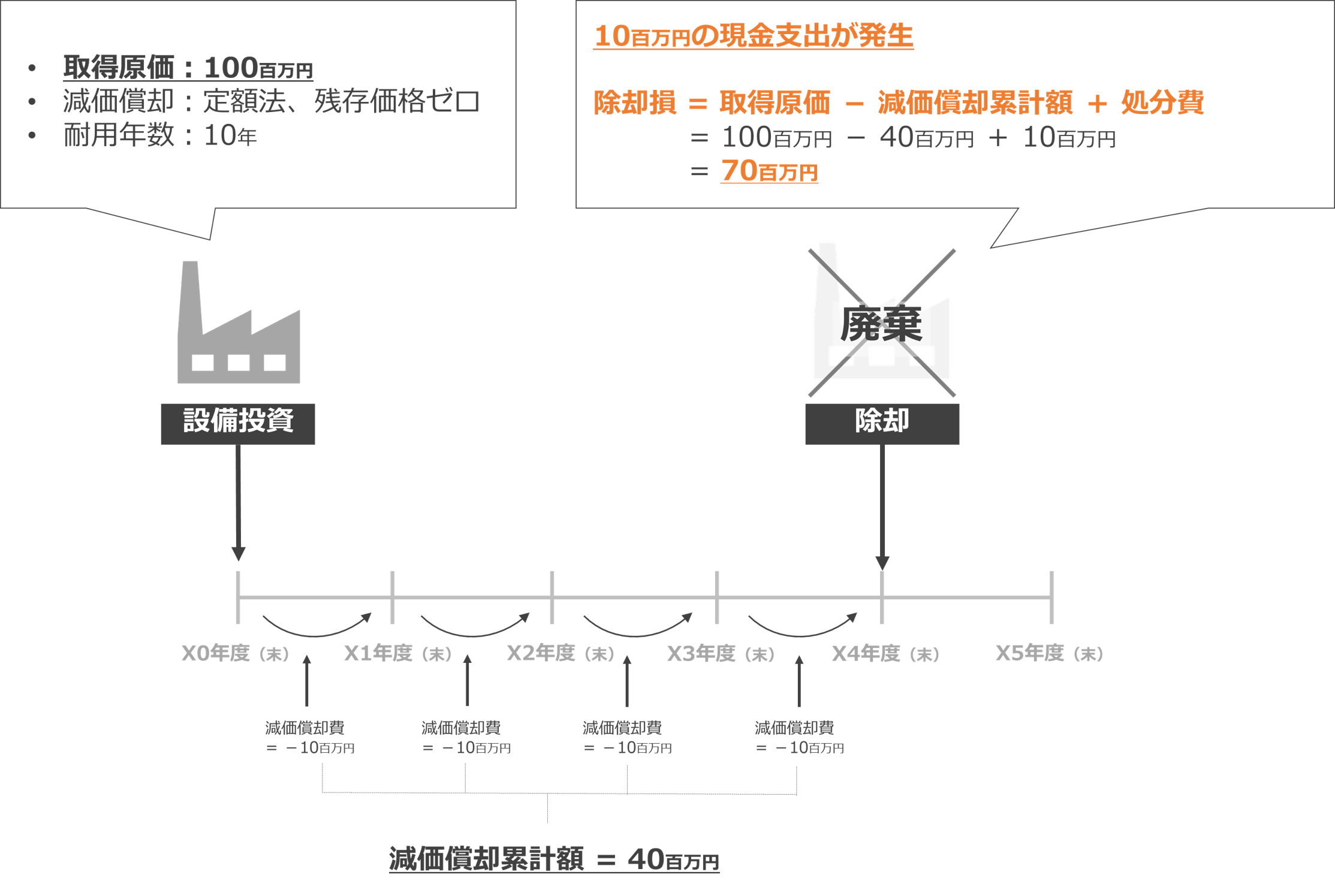

②廃棄コストがかかるケース

次に廃棄コストがかかるケースをみていきましょう。

ほんの少しだけ難しくなります。

[例題]

D社は、X1年度初めに取得原価100百万円(減価償却:定額法、残存価格ゼロ、耐用年数10年)の設備を取得した。

その後、従業員育成が成功し設備が不要となったため、4年間使用した後、第X5年度初めに当該設備を除却した。

処分には10百万円の支出が必要となった。

設備投資後のD社の毎年の予想収益・費用が下記のとき、各年度のCFを計算せよ。税率は40%とする。

- 売上 = 200百万円

- 費用(減価償却費以外) = 100百万円

従業員育成に成功したため、除却後も予想収益・費用は維持されるものとする。

なお、処分のための支出は第X5年度初めに、除却損の税金への影響は第X5年度末に生じるものとする。

まずは第X5年度の除却に伴う「除却損」を求めましょう。

今回は「処分に10百万円の支出が必要になった」とのことなので、

除却損 = 取得原価-減価償却累計額+処分費

= 100百万円 - 40百万円 + 10百万円

= 70百万円

となります。

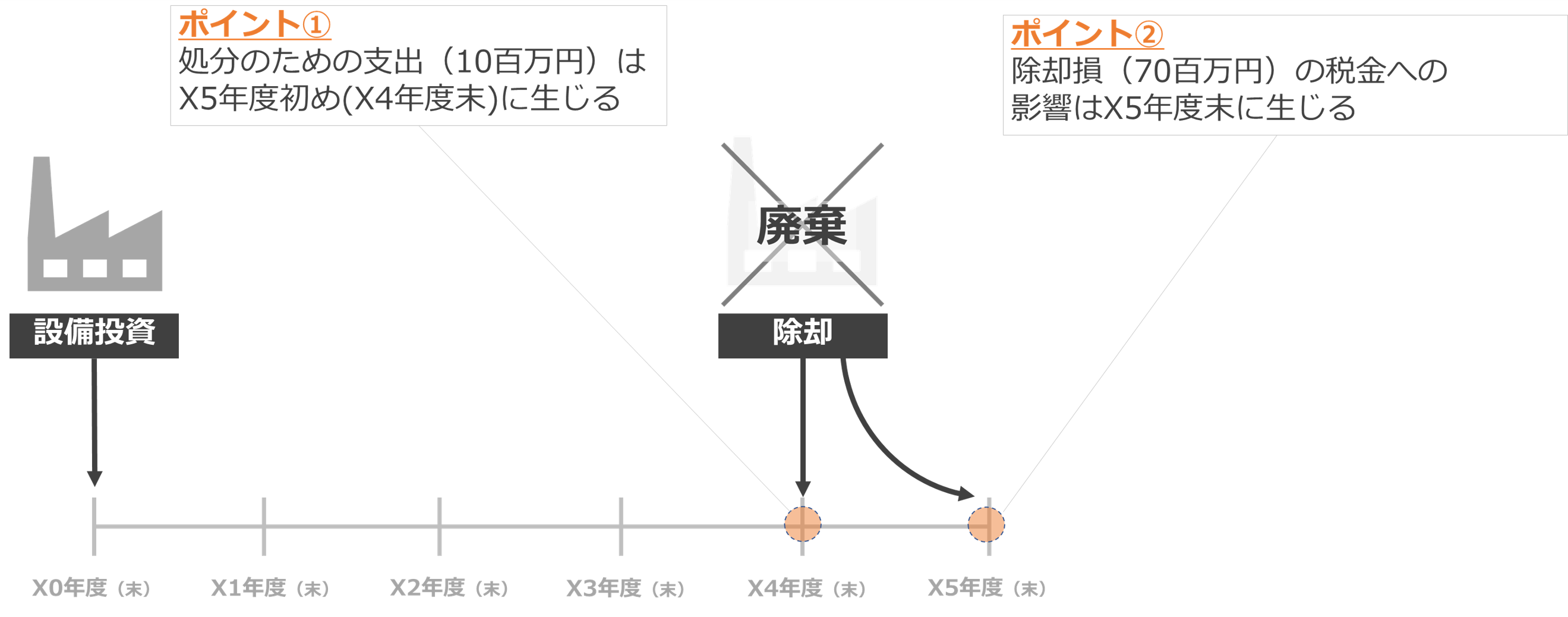

次に各期のCFを求める必要がありますが、この際ポイントになるのが

- 処分のための支出(10百万円)はX5年度初め(X4年度末)に生じる

- 除却損(70百万円)の税金への影響はX5年度に生じる

ことです。

この情報さえ取りこぼさず、冷静にCFを計算できれば正解は目の前です。

[解答]

- X0年度:-100百万円

- X1年度:64百万円

- X2年度:64百万円

- X3年度:64百万円

- X4年度:54百万円

- X5年度:88百万円

まとめ

受験生支援をやるようになって分かったのですが、受験生の方の結構な人数が「除却損」を適切に理解せずに事例IVに挑んでいます。

ご存知の通り、事例IVは「絶対的な答えがあります」ので細かい要素を理解していないだけで、×となるリスクがあります。

理解があやふやな所はそのままにせず、しっかり丁寧に理解を深めていって頂ければと思います。

それでは本日は以上です。

最後まで読んで頂きありがとうございました!

受験の女王ティアラ × 一発合格道場コラボ

2次試験直前!

プラス20点を実現する最終チェックリスト

雑誌「企業診断 10月号(9月28日発売)」に受験の女王ティアラことTACの津田まどか講師と当サイト「一発合格道場 11代目(2020年度のいつものメンバー)」によるコラボ記事が掲載されることになりました。

4科目それぞれでプラス5点=計プラス20点を実現するための事例Ⅰ~Ⅳの最終チェックリストと銘打って、発売時期にピッタリな実用的コンテンツを雑誌記事にて公開します。

本試験1カ月前という超直前期の入り口に立った時、「来た道の点検」と「進む道の確認」に、よろしければ活用し倒して下さい!

☆☆☆☆☆☆☆

いいね!と思っていただけたら

![]()

にほんブログ村

↑ぜひ、クリック(投票)お願いします!↑

ご解説に関する応用問題として、除却損が取替投資で発生した場合の処理について、理解が難しい点があり、お尋ねいたします。

具体的には、H29年度事例Ⅳ 第3問設問1の出題論点です。

ここでは、旧設備を新設備に取り替えるのに、残存価値(50百万円)を残し除却し、しかも処分費10百万円を支出するという設定です。

当然、除却損は処分費を加えた60百万円ですが、分からない点は、この除却損が旧設備の非資金費用になるのか(ご説明の図から、そう考えました)、あるいは新設備のP/Lで考慮してタックスシールドが発生するのか(正解はこちらのようですが)という単純なところです。

最近の過去問ですし、ご承知であればご教示願ます。宜しくお願いします。

今年こそさん、

いつもコメント頂き誠にありがとうございます!

ご質問を完全に理解できているか分かりませんが、P/Lは旧設備、新設備に分けて考えるものではありませんので、

純粋に初年度末に60万円の除却損が発生したと認識いただければ良いのではないかと思います。

ただ、60百万円の除却損自体は、おっしゃるように旧設備を除却したことにより発生した費用となります。

ダイレクトな回答になっておらず大変恐縮ですが引き続きよろしくお願い致します。

Tomatsuさん、

先々の記事で固定資産売却損益についてもご解説して頂けるという事でどうもありがとうございます。期待しております!!

併せてその際に…Tomatsuさんがこの営業CF投資CFの考え方を正確に理解する上で、参考にされたお勧めの解説書や問題集などがもしございましたら、教えて頂ければ嬉しいです。独学生の私は、”事例Ⅳの全知全ノウ””30日完成!事例Ⅳ合格点突破計算問題集”の解説だけではまだモヤモヤする部分が残り、正確に理解するのに追加で参考にする良さそうな本は無いかなぁと思っております。

引き続きどうぞよろしくお願い致します。

Tomatsuさん

ご回答ありがとうございます。

まずは、年次ベースの処理方法をマスターするようにいたします。

今後ともよろしくお願いいたします。

Tomatsuさん、

私にとっても、事例Ⅳの中でも営業CF・投資CFのこの部分は、最も判り難い部分です。丁寧に説明して頂きありがとうございます。とても参考になりました。

今回は「除却」で解説して頂けましたが、これが「売却」の場合についても、次回にでも解説して頂ければ嬉しいです(もし既に解説済みでしたらゴメンナサイ)。

残存簿価で売却できた場合は、非資金費用(売却損益)はゼロなので営業CFには影響与えないけれども、今度は投資CFに影響が出るとはと思いますが、正直あやふやです。

特に、今回の②と同じように、”売却”処分には10百万円の支出が必要となった。。。というケースなどは正しく理解しておきたいので、解説して頂ければとても嬉しいです。

無理言って済みません。どうぞ宜しくお願い致します。

Kayさん、

コメント頂き誠にありがとうございます!

参考になると仰って頂き道場メンバー冥利につきます。

仰る通り、除却損、固定資産売却損益、営業CF、投資CFについては、多くの受験生の方々が混乱されていると認識しております。

次回の記事で固定資産売却損益についても触れさせて頂きたいと思いますので、どうぞご期待頂ければと思います。

引き続きよろしくお願い致します!

除去損に関して、何となく理解はしているものの、いざ問題に向かうと細かい点で間違うことが多々あります。

本日の記事を参考に今一度過去問を振り返りたいと思います。

1点ご質問ですが、問題を解く際に迷う点が資産を除去した際の減価償却費用の取り扱いです。

記事内の例題では、「第X5年度初めに当該設備を除却」となってますが、X5年度の減価償却は計上するべきかどうかです。

第X4年度末に除去となると、X4年度は減価償却費の計上が必要、X5年度は期首には資産がありませんので計上不要。

年度初め=その年度は減価償却不要

期の途中であれば、減価償却を月割りで処理すると考えればよろしいのでしょうか?

初歩的なご質問で申し訳ございませんが、よろしくお願いいたします。

こうちんさん、

コメント頂き誠にありがとうございます!

私も受験生時代に除却損と減価償却費の位置づけで大変混乱した覚えがありますので頂いたコメント大変共感しました。

「期の途中であれば、減価償却を月割りで処理すると考えればよろしいのでしょうか?」というご質問に関してですが、

おっしゃる通り、実務上は、減価償却費を月割りで処理するという考え方が主流です。

ただ、年次決算とするか月次決算とするかについては会社ごとに考え方が異なりますので、会社によっては実務上、月割りでの減価償却費計上が難しい場合があります。

診断士試験ではここまで深掘りした問題が問われることは無いかと思いますので、まずは年次ベースでの処理方法をマスター頂き、余裕があれば月割りの手法について理解を深めて頂ければと思います。

以上、拙い説明で恐縮ですが、こうちんさんのお役にたっていれば幸いに存じます。

追加のご質問等ございましたら、いつでもご連絡頂ければと思います。

今後とも何卒よろしくお願い申し上げます。